お知らせ

中小企業経営強化税制とは【徹底解説】

行政では中小企業の経営力強化を目的として様々な制度が用意されており、それらの制度を上手く活用することで、より効率的に事業運営することができます。

その中に「中小企業経営強化税制」という制度があります。

中小企業経営強化税制とは、投資を行う中小企業が特別償却または税額控除を受けることで、節税や資金繰りの改善ができる制度です。

新たな投資を行う上で、予算がネックとなっている企業にとっては大きな助けとなるでしょう。

この記事では、中小企業経営強化税制の詳細や抑えておきたいポイントなどの基本的な情報について解説していきます。

中小企業経営強化税制とは

中小企業経営強化税制とは、中小企業の経営力強化・生産性向上の支援を目的として、中小企業庁によって設けられた制度です。

設備取得額の即時償却や設備取得額の税額控除といった節税のメリットを受けることができます。

元々は令和5年3月末までの適用期限となっていましたが、制度改訂が行われながら適用期限が延長されており、現在は令和7年3月末までとなっています。

※この適用期限は「申請期限」ではなく「認定までの期限」となるため注意してください。

即時償却と税額控除

<即時償却>

通常、設備投資にかかる費用は、耐用年数に応じて複数の年度に分けて減価償却として経費計上していきます。

ですが、制度を活用することで、設備投資の費用を初年度に全額経費として計上することが可能となります。

即時償却を行うことで、初年度により多くの資金を残せるというメリットがあります。

キャッシュフローに不安がある事業者や、新たな投資を検討している事業者におすすめです。

ただ、あくまで前倒しで経費計上しているだけなので、税額自体が減額されるわけではありません。

<税額控除>

設備取得価格の10%(資本金3000万円超1億円以下の法人は7%)が法人税(個人事業主の場合は所得税)から控除されます。

税額控除によって支払う税額そのものを減額できるメリットがあるので、資金繰りに余裕がある事業者におすすめです。

ですが、赤字決算等でそもそも法人税が発生しない事業者の場合は、節税効果を得られない可能性がある点には注意が必要です。

対象者

青色申告書を提出する中小企業者等が対象となります。

<中小企業者等とは>

・資本金の額又は出資金の額が1億円以下の法人

・資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

・常時使用する従業員数が1,000人以下の個人

・協同組合等

※ 以下の法人は資本金の額又は出資金の額が1億円以下でも対象外となります。

①同一の大規模法人から2分の1以上の出資を受ける法人

②2以上の大規模法人から3分の2以上の出資を受ける法人

③前3事業年度の所得金額の平均額等が15億円を超える法人

対象事業

中小企業経営強化税制では対象となる事業内容が指定されており、以下に当てはまる職種が対象です。

製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、採石業、砂利採取業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、料理店業その他の飲食店業(※1)、一般旅客自動車運送業、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、損害保険代理業、不動産業、情報通信業、駐車場業、物品賃貸業、学術研究、専門・技術サービス業、宿泊業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、教育、学習支援業、医療、福祉業、協同組合(他に分類されないもの)、サービス業(他に分類されないもの)

※1料亭、バー、キャバレー、ナイトクラブその他これらに類する飲食店業は、生活衛生同業組合の組合員が営むもののみが対象となります。

※2電気業、水道業、鉄道業、航空運輸業、銀行業、娯楽業(映画業を除く)等は対象になりません。

対象設備ごとの類型

中小企業経営強化税制は、導入する設備の目的に応じて4つの類型に分けられています。

行う投資がどの類型に当てはまるのかを事前に精査しましょう。

各類型ごとに申請に必要な書類等が若干異なるので、注意が必要です。

| 類型 | A類型 生産性向上設備 | B類型 収益力強化設備 | C類型 デジタル化設備 | D型 経営資源集約化設備 |

| 要件 | 生産性が旧モデル比年平均1%以上向上する設備 | 投資収益が年平均5%以上の投資計画に係る設備 | 遠隔操作、可視化、自動制御のいずれかに該当する設備 | 修正ROAまたは有形固定資産回転率が一定以上上昇する設備 |

| 確認者 | 工業会等 | 経済産業局 | ||

| 対象設備 | ・機械装置(160万円以上) ・工具(30万円以上)※A類型は測定工具及び検査工具に限る ・器具備品(30万円以上) ・建物付属設備(60万円以上) ・ソフトウェア(70万円以上)※A類型の場合、設備の稼働状況等に係る情報機能及び分析・指示機能を有するものに限る | |||

| その他の要件 | 生産等設備を構成するもの ・事務用器具備品、本店、寄宿舎等に係る建物付属設備、福利厚生施設に係るものは該当しない ・国内への投資であること ・中古資産・貸付資産でないこと 等 | |||

A類型(生産性向上設備)

生産性向上を目的とし、工業会から証明書を取得できる設備が対象となります。

証明書は基本的に設備メーカーに依頼することで取得可能なので、事務的な工数はそこまで多くありません。

また、他の類型とは違い経済産業局に投資計画を提出する必要がないため、比較的申請が容易な類型だといえるでしょう。

<要件>

1. 一定期間内に販売されたモデル(最新モデルである必要はありません)

2. 経営力の向上に資するものの指標(生産効率、エネルギー効率、精度など)が旧モデルと比較して年平均1%以上向上している設備

※ソフトウェアについては、情報収集機能及び分析・指示機能を有するもの

B類型(収益力強化設備)

B類型は中小企業の収益力強化を目的とした投資利益率の高い設備が対象となります。

投資計画を策定と提出が必要となるため、A類型と比較して申請の難易度は少し高くなります。

ですが、対象範囲が広く、A類型では対象とならないモデルの機械装置も対象となる可能性があります。

<要件>

年平均の投資利益率が5%以上となることが見込まれることについて、経済産業大臣の確認を受けた投資計画に必要不可欠な設備

C類型(デジタル化設備)

デジタル化を通じた非対面・非接触ビジネス推進のための設備が対象です。

テレワークの推進など、事業のデジタル化に関する設備等は、このC類型の対象となります。

C類型もB類型と同様に遠隔操作、可視化、自動制御化のいずれかに該当することについて、経済産業局の確認を受ける必要があります。

<要件>

事業プロセスの「遠隔操作」「可視化」「自動制御化」のいずれかを可能にする設備として、経済産業大臣局の確認を受けた投資計画に必要不可欠な設備

D型(経営資源集約化設備)

M&A後の積極的な投資を促すための類型です。

令和3年度の改正によって新設された、新しい類型になります。

<要件>

計画終了年次の修正ROAまたは有形固定資産回転率が一定の要件を満たすことが見込まれるものであることについて、経済産業大臣の確認を受けた投資計画に必要不可欠な設備

経営力向上計画

中小企業経営強化税制の適用を受けるためには、「経営力向上計画」の提出が必要になります。

経営力向上計画とは、その名のとおり設備投資や人材育成、財務管理など、経営力を向上するための取り組みを記載した計画書です。

その計画書を経済産業省に提出し、計画が適当である認定を受けなければなりません。

認定まではおおよそ1か月程度の時間がかかるため、早めに申請するようにしましょう。

計画書の作成負担を減らしつつ書類の精度を上げるために、経営革新等支援機関等のサポートを受けることもおすすめです。

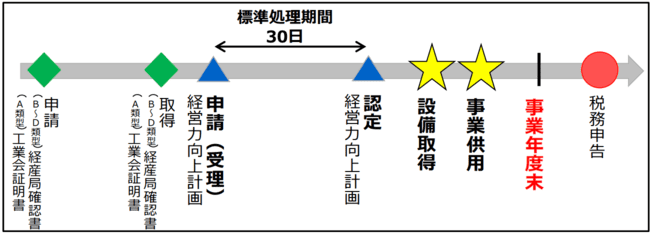

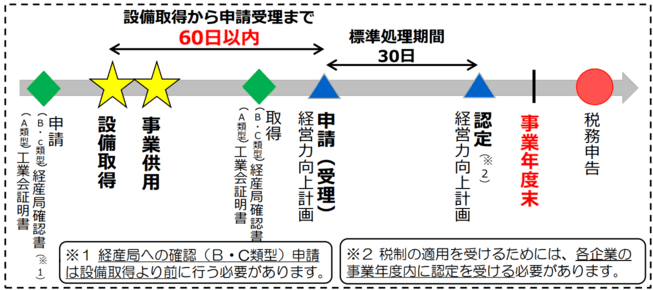

制度活用の流れ

中小企業経営強化税制を適用する設備は、原則として経営力向上計画の認定後に取得する必要があります。

ただし、例外措置として設備取得日から60日以内に経営力向上計画が受理されれば適用となるケースがあります。(D類型の新規申請の場合は例外措置の活用はできません。)

その場合、制度の適用を年度単位で見ることから、当該設備を取得した年度内に認定を受ける必要があることには注意が必要です。

まとめ

中小企業経営強化税制は申請手続きがやや煩雑ですが、その分メリットも大きい制度です。設備投資を行う際には積極的に検討してみましょう。

各手続きや認定には時間がかかるので、早めの準備が大切です。

自社での申請ハードルが高いと感じる事業者様は、経営革新等支援機関である当社が適切にサポートさせて頂きます。

その他、自社でどのような税制優遇が使えるかどうかについてご相談いただくことも可能です。

興味のある事業者様は、お気軽にお問い合わせ下さい!

面談予約

面談予約

BACK TO LIST

BACK TO LIST